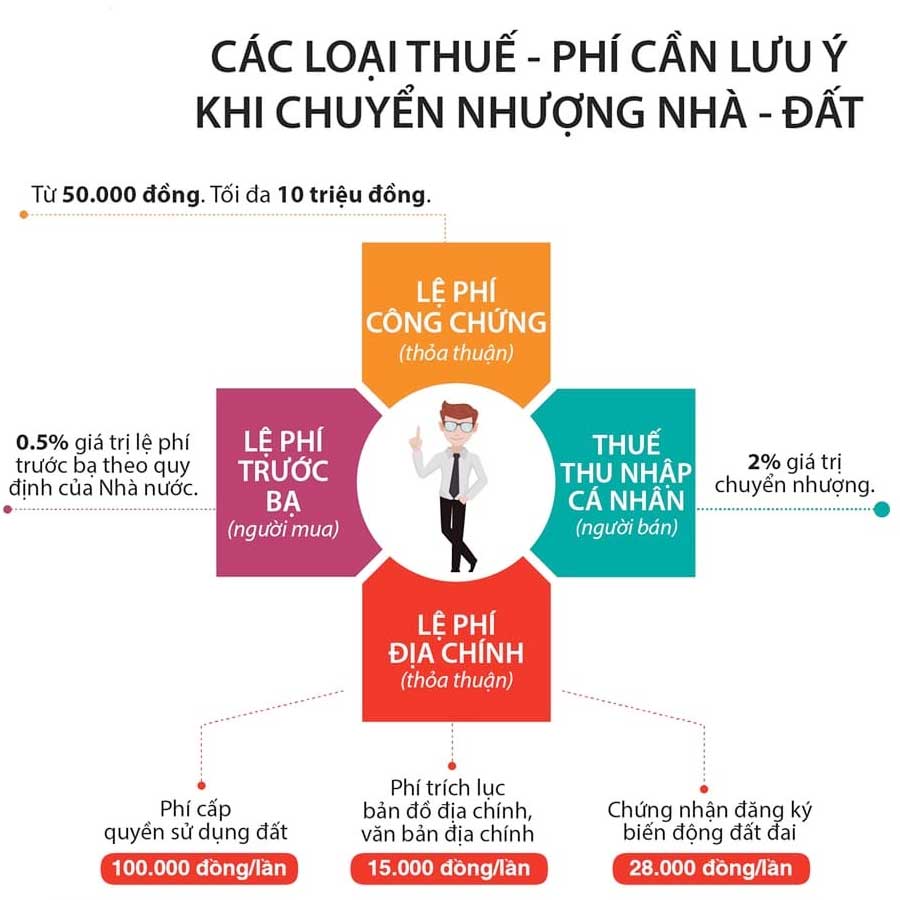

Khi chuyển nhượng quyền sử dụng đất, người sử dụng đất có thể phải nộp những loại thuế, phí, lệ phí sau đây:

(sưu tầm)

1. Thuế thu nhập cá nhân

Theo quy định tại khoản 5 Điều 3 Luật Thuế thu nhập cá nhân năm 2007 và khoản 5 Điều 3 Nghị định số 65/2013/NĐ-CP, khoản thu nhập từ chuyển nhượng bất động sản phải chịu thuế thu nhập cá nhân là khoản thu nhập nhận được từ việc chuyển nhượng bất động sản, trong đó có thu nhập từ chuyển nhượng quyền sử dụng đất và tài sản gắn liền với đất:

Theo Điều 17 Thông tư số 92/2015/TT-BTC, mức thuế thu nhập cá nhân phải nộp khi chuyển nhượng quyền sử dụng đất là:

| Thuế thu nhập cá nhân phải nộp | = | Giá chuyển nhượng | x | 2% |

Khi tặng cho, thừa kế quyền sử dụng đất: theo Điểm c, Khoản 1 và Khoản 4 Điều 16 Thông tư số 111/2013/TT-BTC, thuế thu nhập cá nhân đối với thu nhập từ quà tặng, thừa kế là quyền sử dụng đất (không có nhà ở, tài sản khác gắn liền với đất) được tính như sau:

| Thuế thu nhập cá nhân phải nộp | = | Giá trị quyền sử dụng đất (căn cứ vào Bảng giá đất) | x | 10% |

2. Lệ phí trước bạ

Điều 4 Nghị định số 10/2022/NĐ-CP quy định: “Tổ chức, cá nhân có tài sản thuộc đối tượng chịu lệ phí trước bạ quy định tại Điều 3 Nghị định này phải nộp lệ phí trước bạ khi đăng ký quyền sở hữu, quyền sử dụng với cơ quan nhà nước có thẩm quyền, trừ các trường hợp thuộc đối tượng miễn lệ phí trước bạ theo quy định tại Điều 10 Nghị định này.”

Như vậy, khi chuyển nhượng đất người mua cần phải đi đăng ký biến động đất đai trong thời hạn không quá 10 ngày và người mua phải nộp lệ phí trước bạ.

Giá tính lệ phí trước bạ khi chuyển nhượng quyền sử dụng đất được quy định tại điểm a, điểm d khoản 1 Điều 7 Nghị định số 10/2022/NĐ-CP:

- Giá tính lệ phí trước bạ đối với đất là giá đất tại Bảng giá đất do Ủy ban nhân dân tỉnh, thành phố trực thuộc trung ương ban hành theo quy định của pháp luật về đất đai tại thời điểm kê khai lệ phí trước bạ.

- Trường hợp giá đất tại hợp đồng chuyển quyền sử dụng đất cao hơn giá do Ủy ban nhân dân tỉnh, thành phố trực thuộc trung ương ban hành thì giá tính lệ phí trước bạ đối với đất là giá tại hợp đồng chuyển quyền sử dụng đất, hợp đồng mua bán nhà.

Theo Điều 8 Nghị định số 10/2022/NĐ-CP, mức thu lệ phí trước bạ khi chuyển nhượng quyền sử dụng đất là 0,5%.

3. Phí công chứng

Theo khoản 2 Điều 4 Thông tư số 257/2016/TT-BTC quy định về mức thu phí đối với việc công chứng hợp đồng chuyển nhượng quyền sử dụng đất được tính như sau:

- Công chứng hợp đồng chuyển nhượng quyền sử dụng đất: Tính trên giá trị quyền sử dụng đất.

- Công chứng hợp đồng chuyển nhượng quyền sử dụng đất có tài sản gắn liền với đất bao gồm nhà ở, công trình xây dựng trên đất: Tính trên tổng giá trị quyền sử dụng đất và giá trị tài sản gắn liền với đất, giá trị nhà ở, công trình xây dựng trên đất.

| Giá trị tài sản hoặc giá trị hợp đồng, giao dịch | Mức thu (đồng/trường hợp) |

| Dưới 50 triệu đồng | 50 nghìn |

| Từ 50 triệu đồng đến 100 triệu đồng | 100 nghìn |

| Từ trên 100 triệu đồng đến 01 tỷ đồng | 0,1% giá trị tài sản hoặc giá trị hợp đồng, giao dịch |

| Từ trên 01 tỷ đồng đến 03 tỷ đồng | 01 triệu đồng + 0,06% của phần giá trị tài sản hoặc giá trị hợp đồng, giao dịch vượt quá 01 tỷ đồng |

| Từ trên 03 tỷ đồng đến 05 tỷ đồng | 2,2 triệu đồng + 0,05% của phần giá trị tài sản hoặc giá trị hợp đồng, giao dịch vượt quá 03 tỷ đồng |

| Từ trên 05 tỷ đồng đến 10 tỷ đồng | 3,2 triệu đồng + 0,04% của phần giá trị tài sản hoặc giá trị hợp đồng, giao dịch vượt quá 05 tỷ đồng |

| Từ trên 10 tỷ đồng đến 100 tỷ đồng | 5,2 triệu đồng + 0,03% của phần giá trị tài sản hoặc giá trị hợp đồng, giao dịch vượt quá 10 tỷ đồng. |

| Trên 100 tỷ đồng | 32,2 triệu đồng + 0,02% của phần giá trị tài sản hoặc giá trị hợp đồng, giao dịch vượt quá 100 tỷ đồng (mức thu tối đa là 70 triệu đồng/trường hợp). |

4. Lệ phí cấp giấy chứng nhận quyền sử dụng đất và tài sản gắn liền với đất

Theo điểm đ khoản 2 Điều 5 Thông tư số 85/2019/TT-BTC quy định về lệ phí cấp giấy chứng nhận quyền sử dụng đất và tài sản gắn liền với đất như sau:

- Lệ phí cấp giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà, tài sản gắn liền với đất là khoản thu mà tổ chức, hộ gia đình, cá nhân phải nộp khi được cơ quan nhà nước có thẩm quyền cấp giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà, tài sản gắn liền với đất.

- Lệ phí cấp giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà, tài sản gắn liền với đất gồm: Cấp giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà, tài sản gắn liền với đất; chứng nhận đăng ký biến động về đất đai; trích lục bản đồ địa chính; văn bản; số liệu hồ sơ địa chính.

- Căn cứ điều kiện cụ thể của địa phương, chính sách phát triển kinh tế – xã hội của địa phương để quy định mức thu lệ phí phù hợp, đảm bảo nguyên tắc: Mức thu đối với hộ gia đình, cá nhân tại các quận thuộc thành phố trực thuộc Trung ương, phường nội thành thuộc thành phố hoặc thị xã trực thuộc tỉnh cao hơn mức thu tại các khu vực khác; mức thu đối với tổ chức cao hơn mức thu đối với hộ gia đình, cá nhân.

5. Phí thẩm định hồ sơ cấp Giấy chứng nhận quyền sử dụng đất

Theo khoản 3 Điều 1 Thông tư số 106/2021/TT-BTC quy định về phí thẩm định hồ sơ cấp Giấy chứng nhận quyền sử dụng đất như sau:

- Phí thẩm định hồ sơ cấp giấy chứng nhận quyền sử dụng đất là khoản thu đối với công việc thẩm định hồ sơ, các điều kiện cần và đủ đảm bảo việc thực hiện cấp giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và tài sản gắn liền với đất (bao gồm cấp lần đầu, cấp mới, cấp đổi, cấp lại giấy chứng nhận và chứng nhận biến động vào giấy chứng nhận đã cấp) theo quy định của pháp luật.

- Căn cứ quy mô diện tích của thửa đất, tính chất phức tạp của từng loại hồ sơ, mục đích sử dụng đất và điều kiện cụ thể của địa phương để quy định mức thu phí cho từng trường hợp.

Quý khách tham khảo thêm các bài viết khác về lĩnh vực Tư vấn pháp lý đất đai nói chung và những vấn đề liên quan đến Quyền sử dụng đất nói riêng tại Mục Q&A trên website của chúng tôi. Trong trường hợp Quý khách có những thắc mắc và yêu cầu khác, vui lòng liên hệ Luật Vũ Lê:

- Địa chỉ: Tầng 2 số 11 Lô 6 Khu đô thị Đền Lừ II, phường Hoàng Văn Thụ, quận Hoàng Mai, Hà Nội

- Điện thoại: 034 430 8228

- Zalo: Công ty Luật TNHH Vũ Lê

- Facebook: Luật Vũ Lê